BRATISLAVA – Rok 2017 sa ukázal byť oveľa pokojnejším, ako sa pôvodne očakávalo. Budúci rok nás preto môže prekvapiť nárast inflácie v USA, čo vytvorí príležitosti pri americkom štátnom dlhu a vo finančnom sektore.Budúci rok môžu opäť rozhorieť európske politické riziká. Napríklad rokovanie o brexite, talianske voľby a nezávislosť Katalánska.

Výhľad na trhy v roku 2018

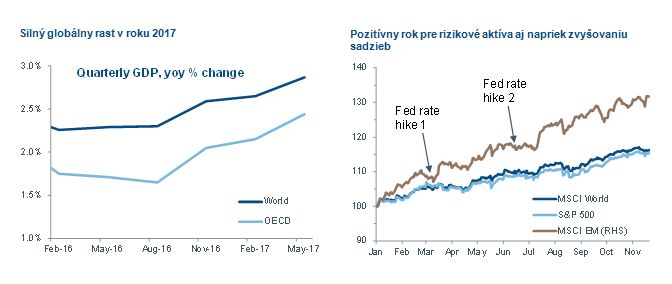

Najväčším prekvapením tohto roku bol pokoj, aký vládol na trhoch. Silný globálny rast a uvoľnená monetárna politika boli pre rizikové aktíva veľmi priaznivými prostredím. Viacero trhov dosiahlo vďaka tomu nové rekordy. Ak tempo rastu zostane rovnako silné, centrálne banky budú musieť začať obmedzovať svoju podporu.

Hoci to môže na trhoch vyvolať volatilitu, pri pokračovaní silného rastu a dobrých firemných výsledkoch si rizikové aktíva môžu viesť i naďalej celkom dobre. Budú tak naďalej vládnuť neprajné podmienky pre vysoko kvalitné dlhopisy, no keďže celkovo priaznivé ekonomické prostredie pravdepodobne predĺži trvanie úverového cyklu, umožní to dosahovať zaujímavé výnosy high yield dlhopisom.

Dôležitou otázkou, najmä pre rozvíjajúce sa trhy a pre komodity, je budúcnosť kurzu dolára. Myslím si, že dolár pravdepodobne zostane po dobu ďalších 12 mesiacov v súčasnom pásme. Jeho ďalšiemu poklesu zabránia rozdiely medzi úrokovými sadzbami.

Po období posilňovania americkej meny od roku 2014 však už máme vrchol pravdepodobne za sebou. Je to pozitívnou správou pre investorov do dlhopisov rozvojových krajín v lokálnych menách, aj keď budú musieť pravdepodobne tolerovať vyššiu menovú volatilitu.

Mojou tajnou kartou na nasledujúci rok je obnovenie politických rizík v Európe. Mali by sme získať jasnejšiu predstavu o výsledkoch brexitu a jeho dopade na obchodnú výmenu medzi Veľkou Britániou a EÚ. Prípadné prekvapenia v tejto oblasti, ako aj pri talianskych voľbách, či situácii v Katalánsku, môžu zhoršiť sentiment pri európskych aktívach. Treba to preto starostlivo sledovať.

Čo bude budúci rok najväčším prekvapením?

Najväčším prekvapením pre investorov budúci rok môže by vývoj sadzieb amerického Fedu. Spolu s očakávaným posunom sadzieb v decembri to za celý tento rok budú už tri zvýšenia. Trhy rátajú s takýmto počtom rastu sadzieb v budúcom roku s pravdepodobnosťou len desať percent.

Americké dáta však zostávajú aj naďalej pozitívne. Objavujú sa aj dôkazy o návrate inflačných tlakov. Inflačná prognóza newyorského Fedu rastie a slabší dolár pravdepodobne tiež zohrá pri raste cien svoj úlohu. Spolu so silným americkým rastom to vyzerá tak, že by sme mohli mať na trhu rovnako priaznivé makroekonomické podmienky ako tento rok.

Hoci si nemyslím, že inflácie vzrastie citeľne nad inflačný cieľ Fedu, trh stále ráta len s veľmi slabým rastom cien a teda aj malým počtom zvýšení sadzieb. Tieto nesprávne očakávania preto môžu byť zdrojom rizika.

Z rastúcich sadzieb môžu ťažiť najmä americké firmy z finančného sektora. S vyššími výnosmi začne byť opäť atraktívna defenzívna stratégia stojaca na aktívách typu americké pokladničné poukážky. Ja osobne budem túto oblasť veľmi pozorne sledovať

Akú stratégiu pri hľadaní tých najlepších príležitostí využívať?

V roku 2018 predpokladám použitie tzv. stratégie činky (barbell strategy), ktorá znamená rozloženie investícií na jednej strane na veľmi málo rizikové inštrumenty ako americké pokladničné poukážky a na druhej strane na veľmi vysoko výnosové a rizikové aktíva, ako dlhopisy a akcie finančných spoločností.

Hoci kontingenčné konvertibilné dlhopisy (CoCos) si viedli tento rok dobre, zaostávali za všeobecným dlhopisovým trhom. Dlhopisy finančných spoločností preto ponúkajú relatívne atraktívne výnosy. Zvládli okrem iného aj krach španielskej Banco Popular začiatkom tohto roka.

Očakávam, že vzrastie význam stratégií zameraných na vyšší výnos. Okrem dividendového výnosu z akcií je to aj kúpa buy opcií, ktoré dokážu poskytnúť investorom dodatočný výnos. Sú tak defenzívnejším spôsobom investícií do akcií v strednodobom časovom horizonte.

Na nízko rizikovej strane “činky” sa budem orientovať na americké dlhopisy s investičným ratingom. S blížiacim sa koncom ekonomického cyklu je zaujatie obrannej pozície rozumným krokom. Desaťročné americké pokladničné poukážky začnú byť pre nás zaujímavé vo chvíli, keď výnos vzrastie nad 2,5 percenta. Osobne však očakávam, že môže stúpnuť až na tri percentá.

Autor Eugene Philalithis je Multi Asset Portfolio Managerom vo Fidelity International. Predtým pôsobil v spoločnosti Russell Investments, kde bol zodpovedný za správu zhruba desiatich miliárd investícií s fixným výnosom. V oblasti portfólio managementu má 20 ročné skúsenosti. Eugene Philathis je absolventom Imperial College v Londýne.

Foto: fidelity.lu